Déployer la responsabilité sociale des investisseurs avec leurs parties prenantes

Rassemblés autour de PRÉFON, forts de leur expérience commune au service du premier régime supplémentaire de retraite en France, créé pour les agents de la fonction publique par leurs organisations syndicales, quatre acteurs historiques de l’assurance, CNP ASSURANCES, AXA, GROUPAMA ET ALLIANZ, promeuvent une responsabilité sociale des investisseurs en lien avec leurs parties prenantes. Le dialogue voire la confrontation de points de vue divers constituent un élément de prévention du risque de green-washing et de galvaudage que court l’investissement durable.

Une mise en pratique au long cours de valeurs communes

Même si elles ont des identités particulières et des trajectoires propres, nos organisations ont en partage un tronc commun d’histoire : le compagnonnage de plusieurs décennies autour du régime supplémentaire Préfon-Retraite. Créé en 1968 à destination des agents de la fonction publique, celui-ci est devenu au fil des années le plus significatif en taille à l’échelle nationale, avec environ 18 Mds€ d’actifs sous gestion en valeur de marché au 31 décembre 2021.

Le régime s’est construit sur l’aspiration initiale de l’association Préfon de mutualiser l’épargne des fonctionnaires, pour mieux la protéger et garantir aux affiliés un revenu complémentaire à la retraite ; il s’est donc constitué autour de valeurs communes, propres à la fonction publique. Ainsi, la solidarité, le progrès social et l’égalité, liées aussi à l’origine syndicale de l’association, sont au cœur de l’objet de celle-ci, mais ces valeurs ne sont pas étrangères non plus aux assureurs du régime, qui appartenaient d’ailleurs tous au secteur public au moment de la création de Préfon-Retraite.

En parallèle de l’évolution du régime, chacun d’entre nous a développé en fonction de la culture d’entreprise qui lui est propre un rapport à ses responsabilités sociales en tant qu’acteur de l’investissement. Nous nous retrouvons souvent autour d’enjeux-clés et partageons la préoccupation du financement de l’économie, qui passe, dans le contexte de crise actuel, par le soutien à une transformation écologique et sociale des activités productives.

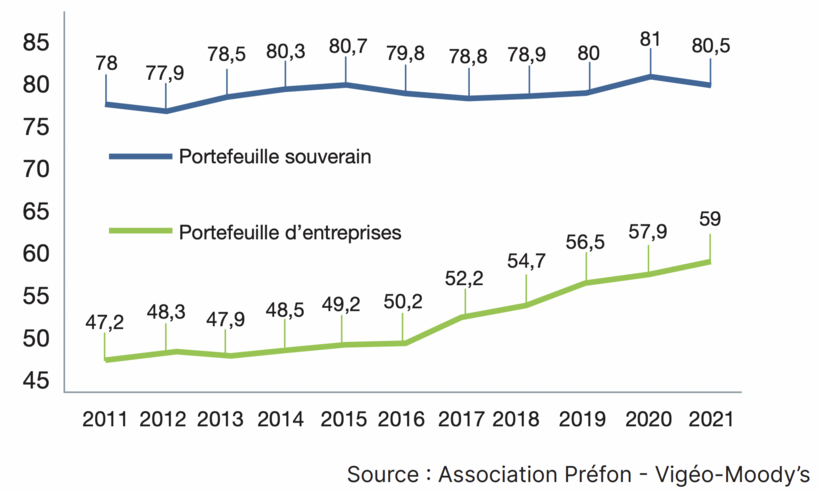

C’est au milieu des années 2000 que des méthodologies d’investissement prenant en compte les enjeux extrafinanciers – environnementaux, sociaux et de gouvernance (ESG) – ont été formalisées en France, sous l’impulsion notamment d’institutions de retraite du secteur public. Ces méthodes ont été progressivement intégrées au régime Préfon-Retraite à travers l’orientation donnée à la gestion d’actifs. La démarche volontariste de l’association Préfon sur les enjeux extra-financiers s’est traduite par la signature d’une charte d’engagement en 2011 ; la stratégie d’investissement du régime est désormais déterminée en cohérence avec celle-ci.

Évolution de la notation ESG 2011-2021 de Préfon-Retraite

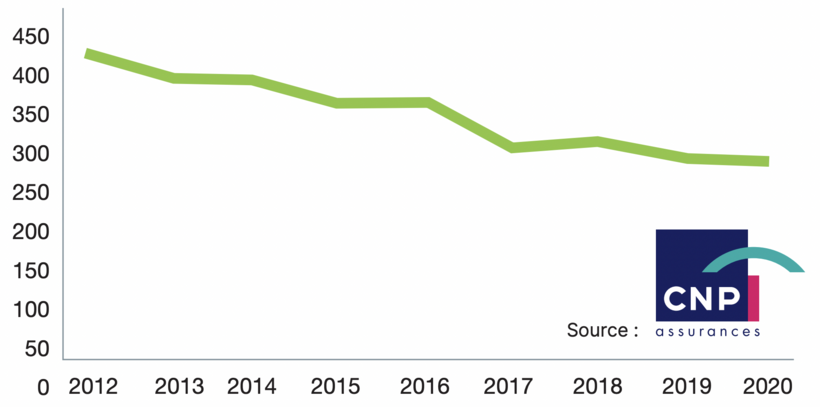

Consommation énergétique primaire du patirmoine immobilier géré par CNP Assurances (Kwh/an/m²)

Au cours de ces 10 dernières années, nous nous sommes attachés à donner à cet engagement une traduction concrète, à travers un dialogue exigeant entre l’association et les gestionnaires des actifs du régime sur les questions ESG. En parallèle, par l’intermédiaire de l’association, des espaces d’échanges avec les affiliés PréfonRetraite sur cette démarche ont vu le jour et se sont structurés, permettant de favoriser l’expression des attentes des agents publics ainsi que d’en vérifier la traduction dans la gestion de leur régime de retraite. Dans cette perspective, notre convergence autour de la promotion des enjeux extra-financiers est entière, dans le meilleur intérêt des bénéficiaires du régime.

2021 : une accélération sensible dans le cadre européen

Entre autres avec l’entrée en vigueur du règlement européen « Durabilité » prévoyant la publication d’informations ESG pour les acteurs de marché (SFDR), le cadre de place a nettement évolué l’année passée. L’obligation de transparence et d’explicitation de la manière dont la démarche ESG est intégrée aux politiques et décisions d’investissement a posé directement la question d’un socle commun aux méthodologies développées pour PréfonRetraite. S’appliquant aussi bien à l’échelle des gestionnaires qu’à celle des produits, cette approche européenne favorise l’intégration de l’analyse extra-financière dans le processus d’investissement, les exclusions et les thématiques environnementales ou sociales à valoriser. Une première réponse a été apportée collectivement à cette évolution avec la désignation du régime comme promoteur de caractéristiques sociales et environnementales au sens de l’article 8 du règlement SFDR. Cette option illustre un alignement de nos ambitions pour une stratégie d’investissement de long terme au profit des affiliés Préfon-Retraite, sans être au détriment de la société et de l’environnement. Il se traduit par la mise en parallèle de nos méthodologies, via la sélection d’investissements sur la base de critères ESG, une politique d’exclusion des activités les plus exposées aux risques de durabilité et une politique d’engagement actionnarial. Une nouvelle étape s’engage avec le rapport annuel sur la durabilité du régime, qui permet de confronter les différents choix de mise en œuvre du socle commun. À l’issue d’un groupe de travail partagé, nous avons souhaité publier de premiers indicateurs homogènes et porteurs de sens pour nous tous pour mesurer la réalisation des caractéristiques environnementales et sociales que le régime promeut. Nous avons commencé avec l’empreinte carbone scope 1 et 2 des titres cotés d’entreprise détenus en direct, qui s’élève à 85 kgCO² par millier d’euros investis, un niveau avancé sur la place de Paris, même si des efforts restent à faire. Nous constatons de même que la part d’obligations que nous pouvons directement définir comme durables, c’est-à-dire finançant des projets à la dimension environnementale et sociale prouvée, atteint 3%1 . Il faut néanmoins se garder de l’irénisme : nous suivons aussi les incidences négatives des investissements sur les facteurs de durabilité.

Leur évaluation quantitative pose des questions de méthode, par exemple concernant la biodiversité. Sur ce point, toutefois, l’analyse effectuée pour le compte de l’association montre que la part des entreprises présentant des risques d’atteinte à la biodiversité connaît une nette diminution en 2021. En se référant au cadre européen SFDR, la part incidences négatives sur la biodiversité se limite à 1,3% du portefeuille d’entreprises2.

Nous attendons du travail engagé dans le cadre européen qu’il permette un rapprochement progressif des méthodologies ESG, et pour Préfon-Retraite l’enrichissement du socle commun d’indicateurs homogènes ainsi que le renforcement de nos exigences.

Approfondir les objectifs de performance extra-financière

Pour autant, compter sur le seul resserrement de nos liens de proximité dans le temps ne saurait suffire à assurer la qualité de la politique poursuivie. Nous participons pour cette raison déjà ensemble à des initiatives de place sur des enjeux où la mobilisation des acteurs de l’investissement est nécessaire : la transition juste, la finance à impact,… Nous sommes en outre attentifs ensemble au développement de nouveaux outils, afin de nous approprier les plus pertinents d’entre eux dans le cadre du régime Préfon-Retraite, lorsqu’ils atteignent un degré de maturité suffisant pour envisager de les déployer conjointement à l’échelle d’un portefeuille.

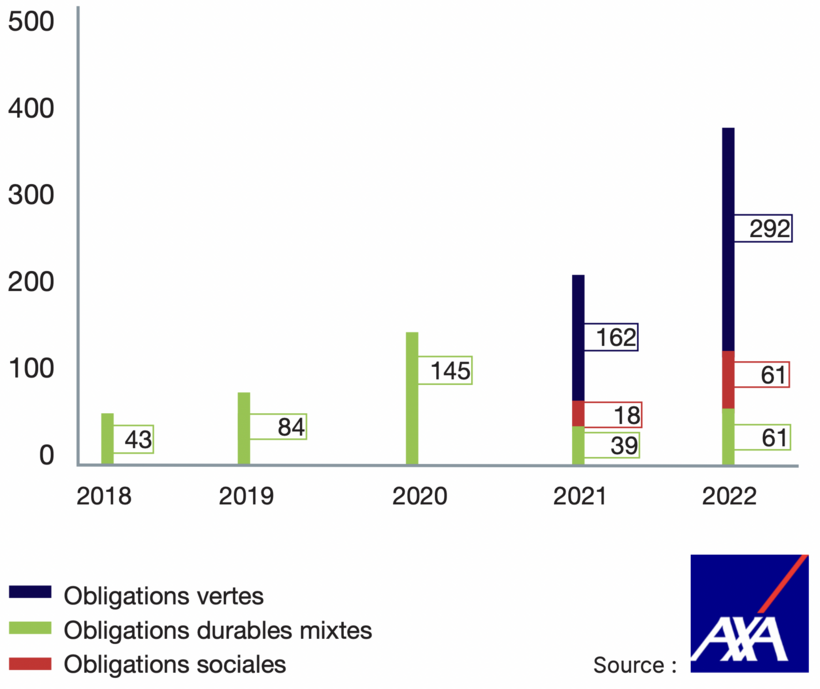

Évolution de obligations durables en portefeuille

Le montant d’obligations sociales détenues dans le portefeuille géré par AXA connaît une croissance significative. Ces instruments permettent en autre de contribuer au fonds européen « Sure » de protection des emplois à la suite de la pandémie de Covid-19.

Nous pourrons ainsi concilier le maintien des approches ESG de chaque assureur aux côtés d’une exigence commune pour le régime. Avançant en « architecture ouverte », nous assumons de disposer d’un socle commun sans que cela empêche l’identification de bonnes pratiques par ailleurs pour une partie des portefeuilles, qui peuvent ensuite être généralisées.

Alors que se dessinent dans le dialogue et les outils partagés des objectifs communs de performance extra-financière, nous voyons l’occasion de nous servir du nouveau référentiel en construction pour exprimer au mieux les valeurs partagées autour du régime. L’objectif de neutralité carbone, enjeu crucial pour l’intérêt général de la lutte contre les changements climatiques et la limitation du réchauffement à +1,5°C, fait déjà partie du socle commun. Il s’inscrit dans le cadre plus global des enjeux environnementaux, de mieux en mieux pris en compte par les acteurs financiers responsables. Nous sommes convaincus, au regard de l’identité, de l’histoire de Préfon-Retraite et de celles des assureurs, que le volet social et la gouvernance, trop souvent négligés, sont appelés à jouer un rôle croissant dans l’amélioration continue de la qualité extra-financière des investissements du régime pour la période qui s’ouvre.

Cela est déjà perceptible dans les politiques de vote aux assemblées générales d’actionnaires et le dialogue que nous nous efforçons d’engager autour des principes mis en avant en la matière par l’association. Les initiatives visant à limiter les incidences sociales négatives ou à dégager un impact positif sur la société sont à suivre, à soutenir ; nos efforts se porteront notamment dans cette direction. Il est de la responsabilité des acteurs de l’investissement d’agir ensemble pour préserver la vocation initiale des démarches ESG et éviter d’en voir les valeurs détournées et l’usage dévoyé. Ils doivent savoir exprimer leurs attentes et leur conviction en leur capacité d’agir en faveur de l’utilité sociale mais aussi être transparents quand cela ne peut être le cas. Pour cela, ils doivent apprendre à considérer l’expression de l’ensemble des parties prenantes, notamment les représentants de la société civile. C’est un travail d’ampleur considérable, mais comparable dans sa nature à celui mené au sein de Préfon-Retraite depuis maintenant des années.

La SOLIDEO (Société de livraison des ouvrages olympiques) a organisé un appel à projet urbain portant sur une partie du futur village olympique. Ce quartier mixte sera situé à Saint-Ouen (93), à 500 m de la future gare multimodale Carrefour Pleyel. Groupama Immobilier s’est porté candidat aux côtés de Nexity, Eiffage et CDC Habitat en concurrence avec 2 autres groupements et a sélectionné un ensemble immobilier d’environ 19 100 m2 comprenant un ensemble de bureaux, 2 900 m2 de logements et 1 470 m2 de commerces, qui seront acquis en VEFA. Cet ensemble immobilier va présenter d’excellentes performances environnementales : Structure bois, Immeuble labellisé, Bâtiments Bas Carbone, Certification environnementale E2CE.

Source : Groupama

C’est en effet la mutualisation d’approches diverses qui fait la richesse du cadre d’investissement responsable du régime. Cette expérience singulière, avec d’autres en France et en Europe qui pourraient être davantage reconnues dans les normes en cours d’élaboration, est à mobiliser pour initier un renouvellement de l’analyse extra-financière.

La crédibilité de celle-ci a en effet été atteinte dans la période récente par sa capacité limitée à prendre en compte les « signaux faibles » que constituent par exemple les prises de position d’organisations syndicales ou d’associations, qui ne doivent pas être oubliées au profit de la seule information produite par les entreprises elles-mêmes. En parallèle du recours accru aux bases de données publiques, avec la perspective du futur Point d’accès unique européen, l’information issue de l’expression des différentes parties prenantes sur les pratiques dommageables des entreprises, qui gagne peu à peu en fiabilité, commence à être prise en compte par certaines initiatives ou coalitions d’investisseurs, auxquelles nous contribuons.

Développer de tels laboratoires d’un investissement responsable des parties prenantes, permettant de prévenir effectivement les dérives les plus graves dans les pratiques des entreprises, contribuerait à mieux asseoir dans l’esprit du public la crédibilité des acteurs financiers quant à leur rôle et leur capacité à réorienter les activités économiques dans un sens écologique et solidaire. Les institutions publiques ont certainement un rôle à jouer pour encourager cette mutation en faveur d’une durabilité effective des investissements. Pour qu’à l’image de la rente Préfon-Retraite qui ne peut diminuer, la valeur de ces investissements ne baisse pas y compris sur le plan extra-financier face aux défis de demain, nous nous y emploierons avec les parties prenantes volontaires.

Pour une responsabilité sociale des investisseurs

- Philippe Sebag Président, Préfon

- Thomas Chardonnel Directeur BU Partenariats France et réseau Ametis, CNP Assurances

- Sylvain Coriat Directeur unité Assurances de Personnes, Allianz France

- Diane Deperrois Directrice générale, AXA Santé Collectives Mars 2023

- Jean-François Garin Directeur général adjoint Activités Vie, Groupama Assurances Mutuelles