En 2020, les agents du secteur public ont davantage épargné que les professions du secteur privé

L’INSEE a publié, en 2021, une note dressant le bilan économique un an après le début de la crise sanitaire. Les ménages (plus encore ceux du secteur public) ont accru leur épargne, mais les sommes accumulées n’ont que peu alimenté les placements de long terme.

28 oct. 2021

La crise sanitaire a eu des effets marqués sur la consommation et l’épargne des ménages en 2020. C’est le constat qui ressort de l’analyse des données de comptes bancaires du Crédit Mutuel Alliance Fédéral, collectées entre février 2020 et décembre 2020.

L’étude de l’INSEE montre que l’épargne des ménages a connu une nette envolée au cours de l’année 2020. Le taux d’épargne a ainsi augmenté, passant de moins de 15 % en 2019 à plus de 21 % en 2020. La hausse de l’épargne observée en 2020 poursuit et accentue une dynamique déjà à l’œuvre en 2019. Par ailleurs, elle concerne l’ensemble des ménages et non seulement les ménages avec un patrimoine financier important. Ces derniers ont vu leur patrimoine, en montant, croître fortement. Néanmoins, les 40 % de ménages aux niveaux de patrimoine les plus faibles ont connu des hausses plus importantes de leur patrimoine, en termes relatifs : leur niveau d’épargne était ainsi supérieur, de 30 % environ, à son niveau de février 2020.

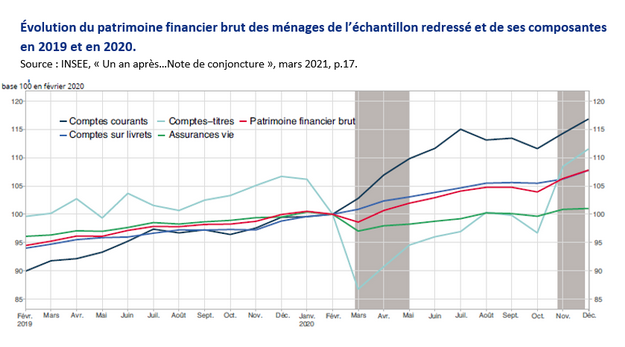

Une analyse approfondie de l’épargne en fonction de la catégorie socioprofessionnelle des individus, mais également en fonction du secteur d’emploi, public ou privé, révèle des différences instructives. Les professions intermédiaires du secteur public représentent la catégorie ayant le plus épargné au cours de la période. L’INSEE l’a ainsi définie comme groupe de référence et la compare aux autres catégories socioprofessionnelles. Les artisans commerçants (et assimilés), les chefs d’entreprise et les professions libérales ont sensiblement moins épargné que ce groupe : leur épargne est inférieure de 3,5% à 6,8%. Les professions intermédiaires exerçant dans le privé, ont quant à elle épargné 2,3% de moins que les professions intermédiaires du public. Les autres catégories socioprofessionnelles relevant du public (cadres, employés et ouvriers) ont toutes épargné davantage que leurs pairs du secteur privé (notons que l’analyse neutralise les effets d’âge et le département de résidence des individus). L’essentiel de la hausse de l’épargne dégagée au cours de l’année 2020 a alimenté l’épargne liquide, autrement dit s’est dirigée vers les comptes courants et les comptes sur livrets. Les soldes des comptes courants ont ainsi augmenté de plus de 15 % entre février et décembre 2020. Pour autant, les comptes-titres ont aussi bénéficié de l’excès d’épargne : leur solde a augmenté de plus de 10 % sur la période. Par contre, l’épargne placée sur des produits d'assurance-vie est restée faible pour l'ensemble des ménages (le solde a augmenté de moins de 2 % sur la période).

En termes de montants, l’augmentation de l’épargne financière (assurance-vie et comptes-titres) est plus importante parmi les ménages à très haut niveau de patrimoine. Ainsi, les 5 % de ménages possédant le plus haut niveau de patrimoine ont augmenté leur épargne financière d'environ 10 000 euros par rapport à la normale. Pour les ménages avec un patrimoine financier moyen (compris entre les 25 % des patrimoines les plus faibles et les plus élevés), l'augmentation de l'épargne financière n'était que de 20 euros.

L’orientation de l’épargne « covid » vers des produits d’épargne réglementée ou vers des comptes courants a été relayée dans d’autres études (cf. le rapport de la Banque de France sur l’épargne réglementée ci-dessous). Il existe ainsi un enjeu à rediriger les excès d’épargne dus à la crise sanitaire vers des produits permettant un financement pérenne de l’économie. Les plans d’épargne-retraite (PER), en proposant une logique de gestion des actifs à un horizon de long terme, pourraient constituer une solution pour favoriser une telle évolution.